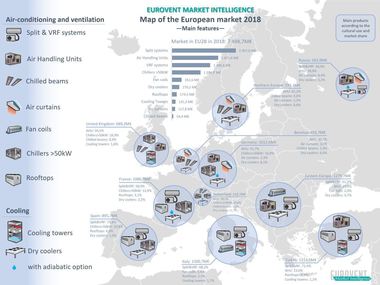

Der HLK&K-Markt in der Eurozone

Ergebnisse der Eurovent-Studie 2016Eurovent Market Intelligence (EMI), das europäische Büro für HLK&K-Marktstatistiken, hat die Ergebnisse seiner Studien über den Umsatz 2016 in Europa, im Nahen Osten und in Afrika (EMEA) auf Basis von Daten veröffentlicht, die von einer großen Zahl von Herstellern im Sektor gesammelt wurden.

Gebläsekonvektoren (Fan Coils Units)

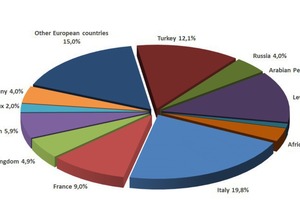

Nach gutem Wachstum 2015 stabilisierte sich der Markt 2016 mit einem Wachstum von ca. 3 % oder 1,61 Mio. Einheiten in der gesamten EMEA-Zone. Hervorzuheben ist insbesondere das Umsatzwachstum in der Türkei und in Russland mit 40 bzw. 15 %. Die Märkte in Spanien und im Vereinigten Königreich wachsen weiter (20 bzw. 7 %) und in Ländern wie Frankreich und Deutschland sind sie relativ stabil. In Italien, das fast 20 % des Markts in der EMEA-Zone ausmacht, fielen die Umsätze jedoch um 4 % und lagen 2016 bei ca. 318.000 Einheiten. Was die Gebläsekonvektorarten angeht, ist der Trend gleich wie im Vorjahr. „2-Rohr“-Einheiten machen 77 % des Markts aus, gegenüber 23 % für „4-Rohr“-Einheiten. Aus Sicht der Bauart machen Gebläsekonvektoren mit und ohne horizontale Gehäuse jeweils 30 % des Markts aus, während „Kassetten“- und „Kanal“-Einheiten den Rest des Markts ausmachen.

Dachanlagen (Rooftops)

Der europäische Dachanlagenmarkt wuchs 2016 um fast 10 %; in Europa wurden ca. 12.900 Einheiten verkauft. Der größte Markt ist die Türkei, mit 2.500 verkauften Einheiten und einem Wachstum von ca. 12 %. Gleich dahinter kommt Frankreich mit 2.350 Einheiten, auch wenn das prozentuale Wachstum mit –12 % negativ war. Italien und Spanien liefen mit Wachstumsraten von 20 % bzw. 4 % und insgesamt 1.690 bzw. 1.800 Einheiten besser.

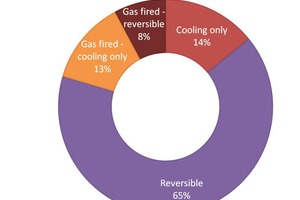

In Bezug auf Leistung und Technologie sind Einheiten mit mittlerer Leistung zwischen 17 und 120 kW diejenigen mit den höchsten Umsatzzahlen in Europa. Reversible Dachanlagen werden mit einem Marktanteil von ca. 65 % in Europa am meisten verkauft. Was die Anwendung angeht, machen neue Einheiten 64 % des europäischen Markts aus, gegenüber 36 % für aufgearbeitete Einheiten. Ebenfalls offensichtlich ist eine große Dominanz der kommerziellen Verwendung mit 62 % der Einheiten.

Klimageräte (Air handling units)

Der Klimagerätemarkt in Europa stieg 2016 um 1,9 Mrd. Euro, dabei entfielen 409 Mio. auf Deutschland, 321 Mio. auf Nordeuropa, 220 Mio. auf Osteuropa, 130 Mio. auf die Türkei und 131 Mio. auf Russland und die GUS. Wie 2015 blieb der Markt in der Europäischen Union stabil. Dagegen fiel der Markt in Russland und im Nahen Osten mit einem Rückgang von ca. 20 % in diesen Regionen sowie in Afrika, wo der Markt 15 % seines Werts verlor. 2015 gab es einen starken Rückgang in Deutschland, jedoch scheinen sich die Zahlen inzwischen stabilisiert zu haben und Deutschland bleibt Weltmarktführer mit fast 20 % des gesamten Umsatzes, gefolgt von den nordischen Ländern mit fast 15 %.

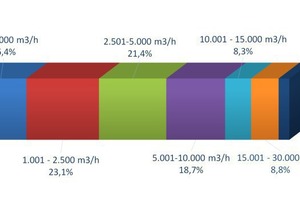

Die europäischen Marktzahlen werden von leistungsarmen Einheiten (<5.000 m3/h) angeführt, die ca. 60 % der verkauften Einheiten ausmachen, wobei 16 % mit unter 1.000 m3/h sehr leistungsarm sind. In der Eurovent-Energieklassifizierung befinden sich über die Hälfte in den höchsten Kategorien (A und A+) und 15 % in Kategorie B.

Innerhalb der Europäischen Union teilt sich die Art des Tauschers fast 50:50 zwischen Platten- und Radtauschern auf, gegenüber nur 5 % für Rohrwendel- und Wärmerohrtauschern. Fast 40 % der verkauften Einheiten sind kompakt.

Kühler (Chillers)

Der Kühlermarkt erreichte 24,5 Mio. KW in der Eurozone, davon 16,5 Mio. in der Europäischen Union. In Europa gibt es eine klare Segmentierung zwischen den verschiedenen Leistungen. Einheiten mit geringer und mittlerer Leistung werden hauptsächlich im Süden von Europa verkauft. Genauso wie in den Vorjahren waren dies im Trio Italien/Frankreich/Spanien Maschinen unter 700 kW. Italien behielt mit einem Anteil von 25 % seine Position als Marktführer bei. Frankreich und Spanien folgten mit einem Marktanteil von ca. 12 %. Bei Maschinen über 700 kW ist die Struktur anders: Die Türkei liegt mit einem Marktanteil von 15 % vorne, dicht gefolgt von Deutschland mit 13,5 %.

Was die Entwicklung angeht, ist die Situation für Frankreich und das Vereinigte Königreich nicht besonders günstig, die einen Rückgang von 12 % bzw. 20 % erlebten. Was Spanien, Italien und Deutschland betrifft, ist die Situation stabil, mit Wachstumsraten von –2 % bis +2 %. Außerhalb der Europäischen Union erlebte Russland einen Rückgang von 10 % in seinem Markt.

Aus technologischer Sicht herrschen Kanalkühler eindeutig vor und machen 80 % des Markts aus. Wenn man Leistungen unter 50 kW ausschließt, die Wärmepumpen für Wohngebäude umfassen, und man sich auf mittlere und hohe Leistungen konzentriert, setzt sich die Hälfte des Markts aus „reinen Kälte“-Kanalkühlerproduktgruppen zusammen, von denen 7 % ein indirektes Freikühlsystem haben und ca. 15 % reine „Kälte“-Kühler sind.

Bei Verdichtern unter 50 kW besteht der Markt fast ausschließlich aus Rotationsverdichtern, die Hälfte Standard und die Hälfte invertergetrieben. Bei Einheiten über 50 kW finden wir hauptsächlich Schraubenverdichter (Standard oder Inverter) und Magnetlagerverdichter, wobei bekannt ist, dass Letztere mit steigender Leistung häufiger werden, wobei sie 95 % des Markts für Einheiten über 700 kW ausmachen (etwas unter 10 % davon bestehen aus Magnetlagerverdichtern).

IT-Kühlung (IT cooling)

Der Markt für IT-Kühlung stieg innerhalb der Europäischen Union 2016 um 29.300 verkaufte Einheiten, von denen 65 % Computerraum-Klimaanlagen, 18 % Reihen- und Rackkühler, 16 % Klimaanlagen für die Telekommunikation und 1 % Klimageräte waren.

Italien führt mit 5.300 verkauften Einheiten, gefolgt von Deutschland mit 4.630 Einheiten und Frankreich und dem Vereinigten Königreich mit jeweils etwa 3.800 Einheiten.

Bei Computerraum-Klimaanlagen gab es in der Europäischen Union einen Rückgang um 10 % im Vergleich zum Vorjahr: In Spanien und Portugal lag der Rückgang bei 12 %, während der stärkste Rückgang mit 24 % in Italien erfolgte. Dagegen waren Benelux und Frankreich mit Wachstumsraten von 8 % bzw. 6 % solide.

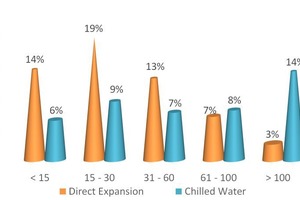

In der EMEA-Zone waren zwei Drittel der verkauften Einheiten Direktverdampfungsgeräte, während die anderen Kühler waren. Dieser Anteil ist für zahlreiche Länder im Gebiet gleich, mit Ausnahme von Frankreich und Deutschland, wo mehr Kühler verkauft werden, die über 50 % des Umsatzes ausmachen. Was die Leistung angeht, werden zu 50 % Kühler mit über 60 kW verkauft, während 60 % der Direktverdampfungsgeräte unter 30 kW hatten. Außerdem kann man einen Aufwärtstrend bei Klimaanlagen für Serverräume mit modulierenden Verdichtern (14 % der verkauften Einheiten) und Freikühloption (4 %) beobachten. Im Markt für Klimaanlagen für die Telekommunikation macht Freikühlung bereits die Hälfte der verkauften Einheiten aus.

Luftfilter (Air filters)

Wie in den Vorjahren blieb der Filtermarkt in der Europäischen Union mit fast 950 Mio. € stabil. Deutschland lag mit einem Marktanteil von 19 % wieder einmal an der Spitze, gefolgt von den skandinavischen Ländern mit 14 und von Frankreich mit 12 %. Was das Wachstum betrifft, stechen Schweden und Frankreich mit hohen Wachstumsraten von 20 bzw. 12 % hervor. Deutschland, das Vereinigte Königreich und Dänemark schrumpften um ca. 2 %. Die Situation in Russland, Afrika und im Nahen Osten ist jedoch mit Rückgängen über 10 % deutlich eingetrübt.

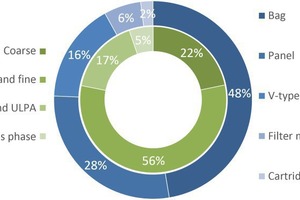

Was die Technologie betrifft, machen feine und mittlere Filter über die Hälfte des Markts aus. Es folgen dicke und Hepa-Ulpa-Filter mit Marktanteilen von ca. 20 %. Bei den Medien machen Taschenfilter 50 % des Markts aus; Flächenfilter befinden sich mit 28 % an der zweiten Position gefolgt von V-Filtern mit einem Marktanteil von 16 %. 90 % des europäischen Markts basiert immer noch hauptsächlich auf Aufarbeitung.

Wärmetauscher (Heat exchangers)

Nach einem leichten Rückgang 2015 stabilisierte sich der Wärmetauschermarkt 2016 mit einer Gesamtsumme von 990 Mio. € in der EMEA-Zone. Diese Stabilität liegt an Frankreich und Spanien, während der Markt in Italien und Deutschland um 6 % fiel. Der Marktanteil war in Deutschland mit 15 % am größten, gefolgt von Italien mit 11 und Frankreich mit 9 %. Außerhalb der Europäischen Union hatte Russland den größten Marktanteil mit 10 %, gefolgt vom Nahen Osten mit 9 %.

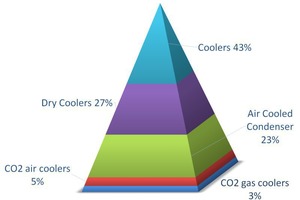

Gegenüber dem Vorjahr gewannen luftgekühlte Tauscher 2016 hinzu und machten 25 % des Markts aus. Der Rest des Markts besteht aus Verdampfern (45 %), Verflüssigern (22 %) und CO2- und Lufttauschern (8 %).

Was die Anwendung angeht, wird der Markt immer noch von Kühlung für Handel (29 %) und Industrie (19 %) dominiert, während nur 17 % auf Komfort (Zentralheizung, Klimaanlage usw.) entfallen; aufgearbeitete Maschinen machen 66 % des Markts in der EMEA-Zone aus, gegenüber 34 % für neue Maschinen.

Kühltürme (cooling towers)

Der Kühlturmmarkt schrumpfte dieses Jahr in der EMEA-Zone um ca. 5 %. Wenn man die Gründe für diesen Trend näher betrachtet, sieht man, dass die Entwicklung sich etwas abgeschwächt hat – Frankreich, Deutschland und Spanien fielen um 20 %, während die Situation sich in anderen Ländern wie dem Vereinigten Königreich und der Türkei mit Wachstumsraten von ca. 12 % verbesserte.

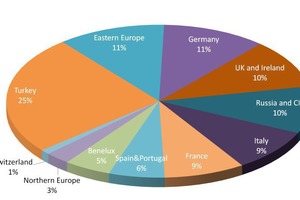

Der Marktführer in Europa ist Deutschland mit 11 %, gefolgt von Italien (9 %) und der Türkei (8 %). Außerhalb Europas hat der Nahe Osten einen Marktanteil von 12 %.

Die Technologie von Kühltürmen blieb in Europa unverändert: Offene Türme machen immer noch fast zwei Drittel des Markts im Vergleich zu geschlossenen Türmen aus. In manchen Ländern, z.B. Belgien, ist es umgekehrt, während in Frankreich und der Türkei geschlossene Türme etwas mehr verkauft werden als offene. Was die installierte Leistung angeht, haben die meisten Anlagen (60 %) unter zehn Zellen, während nur 2 % über 50 Zellen haben. Große Leistungen findet man hauptsächlich in Russland und seinen alten Satellitenländern (GUS) und auch in Finnland und der Türkei.

Kühlbalken (chilled beams)

Der Kühlbalkenmarkt stieg in Europa 2016 um 65 Mio. €, davon 28 Mio. in Nordeuropa (dem größten Markt), ca. 6 Mio. in Frankreich, 3,2 Mio. in Italien und 2,8 Mio. in Deutschland. Insgesamt wuchs der europäische Markt um ca. 10 %. Dies lag hauptsächlich am beeindruckenden Wachstum von über 20 % in Schweden, Italien, im Vereinigten Königreich und Irland. Man muss außerdem auf das gute Wachstum von ca. 15 % in Osteuropa hinweisen. Diese Steigerung wurde möglicherweise durch den Rückgang im russischen Markt (über 20 %) und in den französischen und türkischen Märkten (5 %) verstärkt.

Was die Kühlbalkenarten angeht, machten aktive Geräte über 90 % des Markts aus. Unter diesen waren 73 % integriert und 27 % freiliegend. Dieser Markt basiert im Wesentlichen auf neuen Maschinen, da Aufarbeitung nur ein Viertel der verkauften Einheiten ausmacht.

Schwimmbadentfeuchter (pool dehumidifiers)

Der Markt für Schwimmbadentfeuchter blieb 2016 relativ stabil. Der Markt für einflutige Entfeuchter wuchs um 6.400 Einheiten in der EMEA-Zone (d.h. ca. 60 % des Markts), wobei 1.500 in Frankreich und 1.300 in Deutschland verkauft wurden. Der Markt für zweiflutige Entfeuchter (40 % der Einheiten) schrumpfte um 8 %, wobei 4.800 Einheiten in der EMEA-Zone verkauft wurden. Auch hier waren die größten Märkte Deutschland und Frankreich mit 660 bzw. 550 verkauften Einheiten.